Notícias

Investigação aponta: agro destruidor é financiado pelo crédito rural na Amazônia

Blog originalmente publicado por Greenpeace Brasil

No relatório “Bancando a Extinção”, Greenpeace Brasil denuncia a concessão de crédito para agropecuaristas envolvidos com desmatamento e outras irregularidades socioambientais na Amazônia

Atividades que destroem a Amazônia estão sendo financiadas por bancos nacionais e internacionais e, em alguns casos, até mesmo com o dinheiro da população brasileira. É o que aponta uma investigação realizada pelo Greenpeace Brasil, que analisou a concessão do crédito rural na Amazônia e encontrou diversos casos de fazendas que obtiveram crédito, mesmo com a ficha ambiental “suja”.

A organização analisou as propriedades listadas na base do Banco Central que receberam crédito rural entre 2018 e 2022 no Bioma Amazônia e encontrou diversos descumprimentos das regras do Manual de Crédito Rural (MCR), que rege a modalidade de financiamento, além de falhas no sistema de controle dos bancos, e lacunas nas normas vigentes, que permitem que milhões de reais sejam destinados a propriedades rurais com dano socioambiental associado.

Somente nos 12 casos apresentados no relatório “Bancando a Extinção: bancos e investidores como sócios no desmatamento”, que acaba de ser publicado, foram emprestados ao todo mais de R$ 43 milhões para áreas problemáticas, marcadas por desmatamento ilegal, indícios de grilagem, sobreposição com áreas protegidas e com produção irregular de gado.

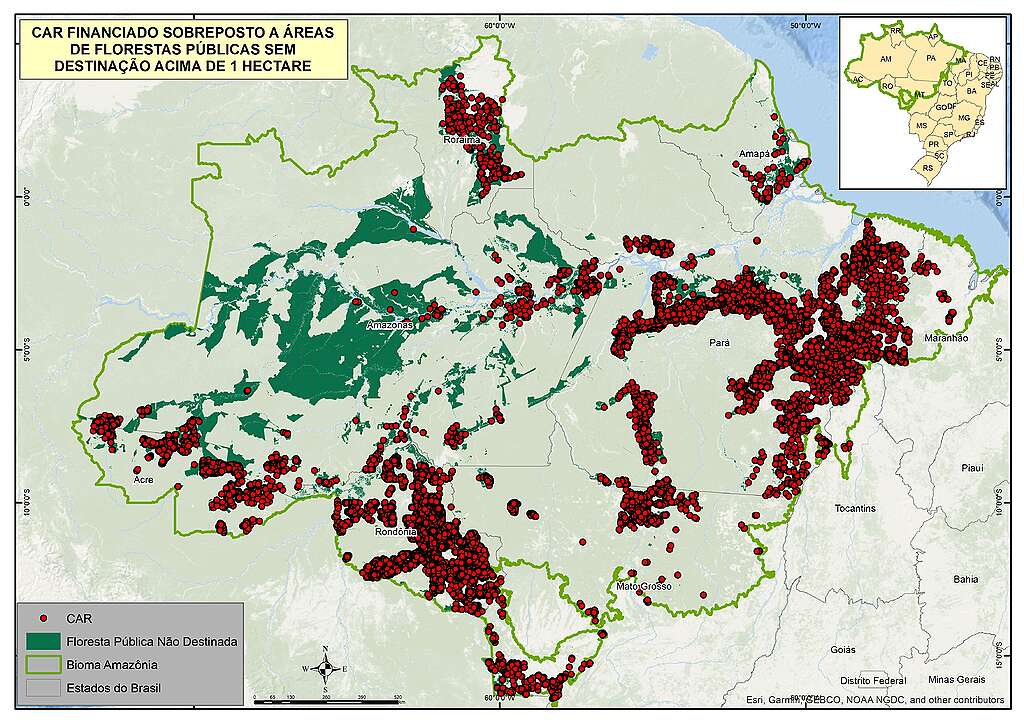

De acordo com o levantamento, foram identificadas 10.074 propriedades inseridas parcialmente ou totalmente em Unidades de Conservação, sendo 41 delas em áreas de proteção integral, onde não deveria haver nenhuma atividade econômica, segundo o Sistema Nacional de Unidades de Conservação da Natureza (SNUC), 24 propriedades sobrepostas parcial ou totalmente à sete Terras Indígenas (TIs), e 21.692 imóveis com sobreposição com florestas públicas não destinadas – que são terras públicas, do povo brasileiro.

Além disso, foram encontrados 798 imóveis financiados com embargo do Ibama, mostrando potencial descumprimento com as regras e diretrizes atuais do Banco Central, através do Conselho Monetário Nacional, e a ocorrência de desmatamento recente (entre 2018-2022) em 29.502 propriedades maiores que 1 hectare que obtiveram crédito rural no período analisado.

Para Cristiane Mazzetti, do Greenpeace Brasil, o relatório e suas evidências reforçam a necessidade de um olhar mais atento e rigoroso do sistema financeiro para o direcionamento de recursos para atividades agropecuárias que destroem florestas e fomentam a emergência climática e a crise da biodiversidade.

“Nota-se que há descumprimento das normas atuais e também uma série de lacunas nas normas que orientam a concessão de crédito rural. Os bancos podem e devem fazer mais do que o solicitado no MCR e os reguladores devem editar novas normas para ampliar as exigências de natureza socioambiental e garantir que os recursos do crédito rural não cheguem a áreas com irregularidades. Tais aspectos, juntamente com o monitoramento contínuo das propriedades financiadas, garantirão uma melhor destinação de recursos e maior progresso rumo a meta de zerar o desmatamento”, afirma Mazzetti.

O relatório traz 12 estudos de casos, que contaram com análise de dados, validações por satélite, de campo e com sobrevoos de monitoramento. Casos como o da fazenda Arizona, no Acre. A propriedade, que tem metade de sua área sobre uma floresta pública não destinada de domínio estadual, teve 420 hectares de vegetação desmatada no período de 2016 a 2022, obteve em 2023 um crédito de R$ 1,4 milhão do Banco do Brasil para bovinocultura, dentre outras operações emitidas em 2020, 2021 e 2022. Esse caso evidencia lacunas importantes. A investigação do Greenpeace não encontrou nenhuma autorização de desmatamento para essas áreas, por exemplo, sinalizando que os desmatamentos são ilegais. Mas atualmente a exigência contida no MCR é de vedar crédito apenas a imóveis rurais que tenham embargo ambiental, o que cobre uma porção ínfima dos desmatamentos ilegais, e esse é um dos pontos que exige mudanças.

Além disso, o relatório ilustra os casos das fazendas Barcelona, Cachoeira Dourada, Floresta e São Miguel onde as operações de crédito foram irregulares, pois os imóveis apresentavam embargo do Ibama. Outro caso marcado por irregularidades refere-se a financiamentos de propriedades dentro da Terra Indígena Uru-Eu-Wau-Wau, em desrespeito a Constituição Federal.

Das 425 instituições que operaram o crédito rural no Brasil em 2022, entre bancos públicos, privados, cooperativas e sociedades de crédito, 164 destas intermediaram contratos na Amazônia Legal. Dentre as instituições financeiras que mais operam crédito rural na Amazônia, três bancos públicos ocupam os primeiros lugares, totalizando aproximadamente 70% dos valores dos contratos, sendo o Banco do Brasil responsável por 44,10% dos contratos (em R$), seguido por Caixa Econômica e Banco da Amazônia, segundo análise realizada pelo Greenpeace Brasil com base nos dados disponibilizados pelo Banco Central do Brasil em 2023.

Finanças de risco para nosso futuro

A agropecuária é o principal agente de expansão da fronteira agrícola sobre os biomas brasileiros e grande responsável pela contribuição do país na emergência climática. Dados do MapBiomas mostram que quase 96% da área desmatada no país em 2022 foi destinada à agropecuária. O desmatamento é a principal fonte de emissões de gases do efeito estufa (GEE) no Brasil e no ano de 2022 foi responsável por 48% das emissões do país. Somando esta porcentagem às emissões da agropecuária (27%) a contribuição do setor chegou a 75%, segundo dados do Sistema de Estimativas de Emissões e Remoções de Gases do Efeito Estufa (SEEG).

Por esse fator, os financiamentos dessas atividades são considerados de alto risco para os ecossistemas.

Então qual é o sentido de continuar permitindo que bancos sigam emprestando dinheiro à destruidores ambientais? E pior, muitas vezes com o nosso dinheiro.

O crédito rural é uma modalidade de crédito operada por bancos públicos e privados, que financia atividades agropecuárias para produtores rurais. Uma parte dos recursos tem origem no orçamento público, formado pelos impostos que pagamos. E em muitos países, assim como no Brasil, um percentual do valor que está disponível nas contas correntes dos bancos está sujeito ao chamado “recolhimento compulsório” pelas instituições financeiras. Na prática, 8,4% do total dos depósitos à vista feitos por nós em nossas contas correntes deve ser destinado ao crédito rural. Além disso, nosso dinheiro também é direcionado ao crédito rural quando fazemos investimentos nas Letras de Crédito do Agronegócio, as LCA.

“Apesar de existirem outras formas expressivas de financiamento da agropecuária, nosso trabalho foca no crédito rural, pois trata-se de um importante instrumento da política agrícola brasileira e que possui uma conexão com o dinheiro das pessoas, que certamente não querem financiar a própria extinção. É urgente interromper o direcionamento de recursos para produtores que destroem nossas florestas e violam direitos fundamentais”, afirma Cristiane Mazzetti.

Mazzetti ressalta, entretanto, que isso não significa que apenas o crédito rural precise ser melhor regulado, já que o problema é sistêmico e atinge as diferentes formas de financiamento, como o crédito convencional e a captação de recursos no mercado de capitais. “Outras formas de financiamento do agronegócio, no Brasil e fora dele, também precisam ser melhor reguladas de maneira a ampliar as exigências socioambientais que instituições financeiras devem observar em todas as formas de financiamento para setores de alto risco para as florestas, para o clima e para a biodiversidade.”

Mas o problema não se restringe aos bancos brasileiros. Um estudo que acaba de ser publicado pelo Greenpeace International, em conjunto com as organizações Milieudefensie (Amigos da Terra Holanda), Harvest e apoiada por 17 ONGs, mostra que alguns dos maiores bancos sediados na União Europeia (UE) seguem injetando dinheiro em empresas que colocam em risco florestas tropicais, o Cerrado e outros ecossistemas naturais críticos para o clima.

Chega de bancar nossa extinção

Em 2023, depois de anos consecutivos de alta, o desmatamento da Amazônia finalmente voltou a cair, mas ainda está longe de chegar a zero. De acordo com o Prodes, no último ano foram desmatados 9.001 quilômetros quadrados na Amazônia, o que equivale a 1,2 milhões de campos de futebol. Sem contar o Cerrado, que em 2023 atingiu o maior índice de desmatamento dos últimos 7 anos. Tanta destruição e violações dos direitos humanos só é possível pois bancos e investidores do Brasil e do exterior seguem colocando dinheiro em setores de risco para ecossistemas naturais.

Nações de todo o mundo já enfrentam os efeitos catastróficos da emergência climática, mas nem todos os governos e setores econômicos têm agido com a firmeza necessária para cumprir a meta assumida em 2015, no Acordo de Paris, de manter o aquecimento do planeta em até 1,5°C em relação ao período pré-industrial. Para alcançar essa meta no Brasil, precisamos ao menos zerar o desmatamento.

Da mesma maneira, para cumprir as metas do Marco Global de Biodiversidade Kunming-Montreal, assumido pelos países durante a última conferência das Nações Unidas sobre Biodiversidade (CBD/COP15), Estados devem tomar medidas para que os fluxos financeiros (públicos e privados) se alinhem aos objetivos e metas do marco, o que inclui a eliminação gradual dos subsídios e incentivos danosos à biodiversidade, e intensificar os incentivos para atividades que promovam a conservação e uso sustentável dos recursos naturais.

Reformas estruturais são urgentes para alterar o direcionamento de recursos financeiros, que atualmente fluem livremente, ou com pouco controle, para atividades e atores que promovem a destruição da natureza e fomentam essas múltiplas crises.

Foi com base nessas necessidades urgentes de mudança que lançamos a campanha Bancado a Extinção, onde denunciamos a participação e responsabilidade do sistema financeiro na destruição da Amazônia e de outros ecossistemas naturais, e exigimos mudanças imediatas. É necessário fechar a torneira de recursos para quem desmata e viola direitos fundamentais. A começar pelo crédito rural, mas não se limitando a ele.

Veja a lista completa de demandas do Greenpeace Brasil

É o nosso dinheiro e o nosso futuro! Nos ajude a pressionar o sistema financeiro, sem grana para a destruição.

O que dizem os bancos?

O Greenpeace procurou os bancos citados no relatório para comentar o que têm feito para identificar, prevenir e corrigir eventuais falhas no processo de concessão de crédito e respectivo atendimento às normas contidas no MCR (Capítulo 02, Seção 09), e das demais leis e regulamentações ambientais vigentes. Estas foram as respostas das instituições:

O Bradesco informou que “todo tipo de operação de crédito corporativo do banco passa por um rigoroso processo de análise que contempla aspectos socioambientais e que cumprem integralmente todas as regras de concessão de crédito rural e agrícola”.

A Caixa Econômica Federal afirma que “a Instituição atua em alinhamento à legislação vigente, sendo vedado relacionamento com partes interessadas para as quais sejam evidenciadas práticas que não estejam aderentes às exigências de caráter social, ambiental e climático”, e detalha algumas das medidas tomadas e que estão “empenhados em adotar e desenvolver práticas inovadoras e eficazes que nos permitam superar as expectativas regulatórias e sociais”.

O Rabobank afirma que “desconhece casos de descumprimento do MCR na concessão de crédito rural ou de quaisquer outros normativos relacionados. Adicionalmente, o Rabobank Brasil reforça o cumprimento do quanto aplicável pela regulação e legislação local na concessão de empréstimos e/ou financiamentos a seus Clientes”, e se colocou à disposição para “avaliar dados detalhados resultantes da sua pesquisa referente as nossas operações”.

O Santander defende que acredtiam “firmemente no nosso papel social enquanto instituição financeira”, e que estão “sempre abertos ao diálogo construtivo e dispostos a oferecer mais informações sobre a nossa atuação”.

O Sicredi afirmou que reforça seu “compromisso com o cumprimento rigoroso à legislação vigente, bem como com a melhoria contínua de nossos processos e ferramentas de gerenciamento dos riscos sociais, ambientais e climáticos”.